摘要:

来源:财经五月花 9月末,资本市场回暖冲高,险资亦在加紧布局。 11月7日,据查阅Wind万得数据显示,截至今年三季度末,险资共重仓超700家上市公司总计约889亿股,...

摘要:

来源:财经五月花 9月末,资本市场回暖冲高,险资亦在加紧布局。 11月7日,据查阅Wind万得数据显示,截至今年三季度末,险资共重仓超700家上市公司总计约889亿股,... 来源:财经五月花

9月末,资本市场回暖冲高,险资亦在加紧布局。

11月7日,据查阅Wind万得数据显示,截至今年三季度末,险资共重仓超700家上市公司总计约889亿股,相较二季度末增持了约50亿股。同时,险资持仓市值为1.60万亿元,也相较二季度末提升约0.4万亿元。

不仅如此,今年以来险资再次掀起举牌热潮。截至目前,险企年内举牌12次,共计举牌11家上市公司,举牌次数和举牌上市公司数量皆创近四年新高。

同时,今年险资还重金布局私募股权基金。据不完全统计,今年以来,险资参与设立的百亿元级私募股权基金已有6只,涉及中国太平、平安人寿、中国人寿、新华保险等多家头部险企。

其中,中国人寿与新华保险联合发起设立的首只500亿私募证券基金——鸿鹄基金,近期已现身陕西煤业和伊利股份两家A股上市公司。

险资敏锐的投资布局,亦带来投资收益的大幅增长。从上市险企前三季度投资业绩来看,中国平安和新华保险的年化综合投资收益率分别高于上年同期1.3和5.1个百分点。中国人寿前三季度总投资收益率5.38%,实现总投资收益2614.19亿元,同比增长152.4%。

今年以来,监管出台了一系列鼓励险资等中长期资金入市政策。9月24日,金融监管总局局长李云泽在国新办发布会上表示,要扩大保险资金长期投资改革试点,支持其他符合条件的保险机构设立私募证券投资基金,进一步加大对资本市场的投资力度;其次,督促指导保险公司优化考核机制,鼓励引导保险资金开展长期权益投资等。

“保险资金规模大、期限长、来源稳定,天然具有耐心资本的属性,必将成为支持资本市场健康持续发展重要的价值投资者。”李云泽如是说。

8月30日,国务院总理李强主持召开国务院常务会议,研究推动保险业高质量发展的若干意见。会议指出,要培育壮大保险资金等耐心资本,打通制度障碍,完善考核评估机制,为资本市场和科技创新提供稳定的长期投资。

险资持仓市值达1.6万亿元

作为资本市场重要的机构投资者,险资的一举一动都备受市场关注。随着上市公司三季报出炉,险资的持仓路线图浮出水面。

2024年三季度,中国A股市场迎来了久违回暖,上证指数从2967.40点攀升至3336.50点,沪深300指数涨幅达16.1%。11月7日,据查阅Wind数据显示,截至今年三季度末,险资持仓市值为1.60万亿元,相较二季度末提升约0.4万亿元。

资本市场回暖大背景下,险资亦敏锐出手加仓。据相关险企投资人士透露,险资最新的两次加仓时间节点为9月底和10月中旬,部分险资看好估值提升的科技行业,触底反弹后的传统金融地产产业链,以及美国大选后将改善的出口产业链。

从投资风格来看,险资整体偏爱大盘蓝筹股。分行业来看,银行最受保险公司的“青睐”,其次是房地产、电信服务、资本货物、公共事业、材料、运输、能源、技术硬件与设备、软件与服务等行业。

具体到个股,除去中国平安持有平安银行等战略持股、国寿集团对国寿寿险的持股,按照持仓数量排序,在险资前十大重仓股中,银行股占据7席,分别是民生银行、浦发银行、华夏银行、邮储银行、招商银行、浙商银行、北京银行;另外3只重仓股涉及电信服务、公用事业和房地产领域,分别为中国联通、长江电力和金地集团。

从险资前三季度加仓情况看,中国电信、万达信息、中国石化、建设银行、五洲交通、邮储银行、马钢股份、新钢股份、华菱钢铁、唐山港被险资大幅加仓。

据保险资管行业协会发布的“2024年下半年投资者信心调查”结果显示,下半年,保险机构更为看好沪深300相关股票,关注公共事业、电子、有色金属、银行、石油石化、通信和煤炭等领域,认为消费、地产复苏情况以及企业盈利增速是影响下半年A股市场的主要因素。

展望未来,上市险企将如何进行资产配置?中国人保透露,权益投资方面,公司加强市场走势研判,把握好波段操作时机以及行业结构性投资机会,优化股票、基金投资策略;同时,持续加大投资结构调整力度,以盈利模式相对稳定、分红率较高的上市公司股票作为主要投资品种。

新华保险管理层亦对市场持乐观态度,其表示近期公司的资产配置比例不会有太大变化。“但同时我们会对结构进一步优化,目前交易类资产占比相对较高,未来公司会继续逐步提升FVOCI类(以公允价值计量且其变动计入其他综合收益的金融资产),包括一些波动较小的策略权益类品种占比。”

险资敏锐的投资,亦带来投资收益的大幅增长。从上市险企前三季度投资业绩来看,今年前三季度,中国平安保险资金投资组合实现年化综合投资收益率5.0%,同比增加1.3个百分点。新华保险年化总投资收益率为6.8%;年化综合投资收益率为8.1%,高于上年同期5.1个百分点。中国太保年化总投资收益率为4.7%,同比增加2.3个百分点。中国人寿前三季度总投资收益率为5.38%,实现总投资收益2614.19亿元,同比增长152.4%。

举牌创4年新高

今年以来,险资举牌频频升温。截至目前,险资共计举牌12次,涉及11家上市公司,创近4年新高。2021年、2022年、2023年险资举牌上市公司次数分别为1次、 4次和6次,其中2022年的举牌,2次为被动,2次为主动举牌。

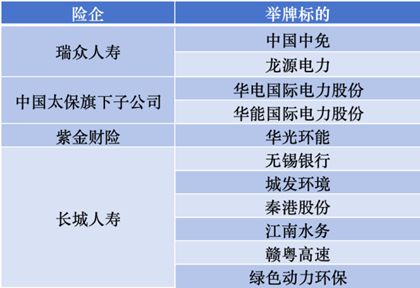

今年以来,举牌上市公司的险企包括瑞众人寿、长城人寿、中国太保旗下子公司形成的一致行动人和紫金财险。

具体来看,瑞众人寿举牌了H股上市公司中国中免,同时3次举牌H股上市公司龙源电力。11月1日,瑞众人寿发布公告称,公司于10月28日买入龙源电力H股418.80万股,此次增持后,瑞众人寿共计持有龙源电力H股4.17991亿股,占该上市公司总股本的5%。根据相关规定,瑞众人寿持股比例达到举牌标准。

与此同时,今年7月和9月,瑞众人寿公告买入龙源电力H股,分别持股占其H股股本比例至5%和10%。

公开资料显示,龙源电力2009年在香港主板成功上市,被称为“中国新能源第一股”。目前拥有风电、光伏、生物质、潮汐、地热和火电等电源项目,是一家以开发运营新能源为主的大型综合性发电集团,隶属于国家能源集团。

长城人寿是今年举牌动作最频繁的险企,其年内举牌6家上市公司,分别为无锡银行、城发环境、秦港股份、江南水务、赣粤高速以及绿色动力环保。截至6月30日,长城人寿权益类资产账面余额为186.83亿元。

此前,长城人寿方面表示,长城人寿致力于对基础设施领域投资、民生领域投资、能源领域投资的安全资产进行深度研究,积极布局港口、高速、能源、水务、环保类上市公司,并将ESG和新质生产力作为重点投资方向。

另外,中国太保旗下子公司举牌华电国际电力股份、华能国际电力股份;紫金财险举牌华光环能。

从行业分布看,上述险资举牌大多集中在环保、能源、交运、银行等行业,具有低波、高股息特征。

华源证券分析师查浩团队认为,险资入场或对水电、新能源等电力资产有所偏好,一方面符合国家“双碳”目标,另一方面这类资产具备几乎无可变成本、现金流远大于净利润的特征。从会计角度看,险资举牌或偏好高ROE(净资产收益率)、红利资产,高ROE类资产有助于提高险企整体ROE水平。

除了举牌,今年险资还重金入局私募股权基金。据不完全统计,今年以来,险资参与设立的百亿元级私募股权基金已有6只,涉及中国太平、平安人寿、中国人寿、新华保险等多家头部险企。

具体来看,近期平安人寿与深圳市政府合作设立“平安创赢—深圳市平安重大项目投资基金”,基金规模100亿元;10月18日,深圳市引导基金与太平保险集团以市场化方式合作共设股权投资基金,总规模不超过100.02亿元;8月23日,国寿集团旗下国寿投资长江壹号项目落地,总规模100.04亿元。7月底,人保资本宣布联合人保财险、人保寿险、人保健康险,成功设立总规模100亿元的人保现代化产业投资基金。

另外,今年5月,中国人寿集团发起设立总规模100亿元的银发经济产业投资基金;1月,新华保险宣布与中金资本签署有限合伙协议共同设立基金,规模为100亿元。

增量资金正入场

作为资本市场的长线资金,险资如何发挥资本市场“稳定器”作用颇受市场关注。

从政策角度来看,9月26日,中共中央政治局会议强调,要努力提振资本市场,大力引导中长期资金入市,打通社保、保险、理财等资金入市堵点。

9月24日,国务院新闻办公室“金融支持经济高质量发展有关情况”发布会上,李云泽表示,将扩大保险资金长期投资改革试点,支持其他符合条件的保险机构设立私募证券投资基金,进一步加大对资本市场的投资力度。

政策春风下,部分头部险企已开始行动。诸如,中国人寿与新华保险联合发起设立总规模500亿元的鸿鹄基金已于2024年3月4日正式启动投资。中国人寿相关负责人介绍称,鸿鹄基金建立了与长期投资相适应的考核评价体系,例如将考核期限从一年延长到三年,考核指标聚焦总投资收益率,兼顾综合投资收益率。

10月,中国人民银行决定创设“证券、基金、保险公司互换便利(SFISF)”,支持符合条件的证券、基金、保险公司以债券、股票ETF、沪深300成分股等资产为抵押,从央行换入国债、央行票据等高等级流动性资产,首期操作规模5000亿元。

据了解,当前保险公司正在积极研究和准备。一位险企投资部门负责人表示,互换便利政策主要为了盘活存量资产,券商、公募基金相对参与会更多一些,目前保险公司亦在响应国家号召,正深入研究积极准备参与。

中国太保集团首席投资官苏罡表示,中国太保将结合公司投资策略深入研究互换便利业务的运用场景,充分发挥长期资金、耐心资本在资本市场中的作用。

针对险资入市,人保资产相关负责人表示,中国人保积极践行金融央企责任担当,在股市底部持续加大投资力度,积极发挥保险资金规模大、期限长、来源稳定的优势,加大对实体经济特别是战略性新兴产业、先进制造业、新型基础设施等领域的投资力度。

华泰资产总经理杨平在全球财富管理论坛·2024上海苏河湾大会上表示,随着中国进入高质量发展新阶段,社会资本回报率趋势下移,导致长期资金面临资产荒。对于保险类的长期资金而言,同时存在利差损与久期错配风险。

杨平建议,加大权益配置力度,增厚长期收益。他表示,参照境外的长期资金的资产配置,境内长期资金权益类的配置一向是偏低的,建议汲取国际经验主动提升配置。与此同时,未来一段时间国内利率或维持中性偏低水平,可以增配股息类资产。另外,他提及,支持服务新质生产力发展是长期资金的重要方向,并建议多种措施提升长期资金的投资风控能力、完善长期资金考核机制等。

虽当前险资正在加速入市,但其在资本市场投资仍有较大空间。国家金融监督管理总局披露的数据显示,截至2024年上半年末,保险公司资金运用余额为30.87万亿元,同比增长10.98%。其中,财产险公司股票、证券投资基金账面余额为1370、1861亿元,分别增长6.69%、2.45%;人身险公司股票、证券投资基金账面余额为19424、15167亿元,分别增长4.16%、3.03%。