摘要:

...

摘要:

...

来源:黑产掘金俱乐部

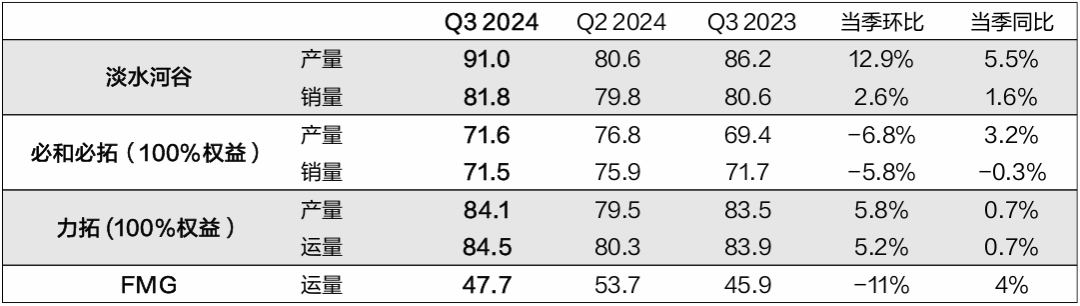

淡水河谷

淡水河谷2024年三季度铁矿石粉矿产量为9097.1万吨,同比增长5.5%,环比增长12.9%,铁矿石季度销量同比增长1.6%,环比增长2.6%。淡水河谷目前进度完成情况较好,我们预计最终达到新产量指导目标上沿的概率较大,四季度除了产量预计维持高位外,销量在库存释放的情况下也将有增长的空间。

力拓

力拓三季度皮尔巴拉地区铁矿石的产量为8410万吨(100%权益),同比增长1%,环比增长6%,发运量为8450万吨(100%权益),同比增长1%,环比增长5%。力拓三季度产销出现改善,维持全年发运目标不变,我们预计最终能顺利达成。此外力拓在建产能规划较大并且完成进度良好,预计中长期将持续存在产能释放。

必和必拓

必和必拓西澳地区三季度铁矿石的产量为6336万吨(100%权益下为7159万吨),同比增加2%,环比下降7%;销量同比下降1%,环比下降6%。必和必拓维持西澳地区的产量指导目标不变,三季度的生产环比二季度出现了下降,但同比来看仍有小幅增长,并且由于前期完成进度较好,所以全年完成指导目标的难度不大。

FMG

FMG 2024年三季度铁矿石的运量为4770万吨,同比增加4%,环比下降11%,矿石开采量为5710万吨,同比增加2%,环比下降3%。FMG报告中维持2025财年发运指导目标为1.9-2亿吨不变,其中铁桥项目预计将贡献500-900万吨(100%权益)。FMG三季度发运同比保持增长,铁桥项目的生产步入正常化后,将对FMG的供应形成有力支撑。我们预计FMG后期发运保持增长的概率较大,全年目标有望较好的完成。

整体来看,三季度四大矿山供应增速相比二季度有所下滑。澳洲三大矿山表现稍差,供应出现环比季节性走弱,巴西淡水河谷则表现继续偏强。展望四季度,四大矿山将迎来传统发运旺季,但在全年产销目标完成进度较好的情况下,我们预计供应环比来看存在一定改善空间,但同比来看预计变化不大。

表1:四大矿山产销数据(百万吨)

数据来源:公开资料,国投期货整理

以下为四大矿山季报的较详细内容展开:

一、淡水河谷

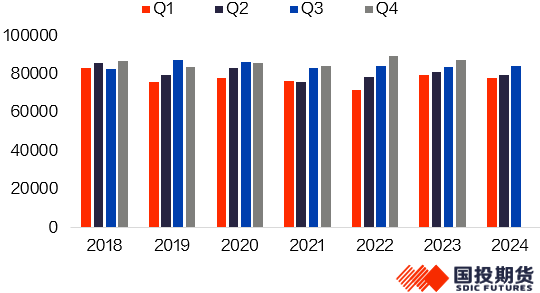

淡水河谷2024年三季度铁矿石粉矿产量为9097.1万吨,同比增长5.5%,环比增长12.9%,球团矿产量为1036.3万吨,同比增长12.9%,环比增长16.5%。铁矿石销量达8183.8 万吨,同比增长1.6%,环比增长2.6%。淡水河谷在9月份已经宣布过将2024年的产量目标由3.1-3.2亿吨上调至3.23-3.3亿吨,本次报告再次重申了这点。

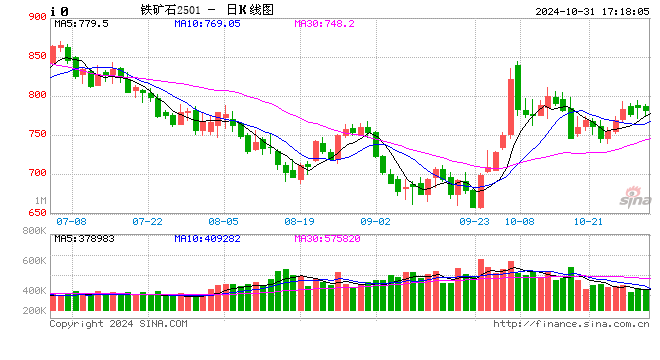

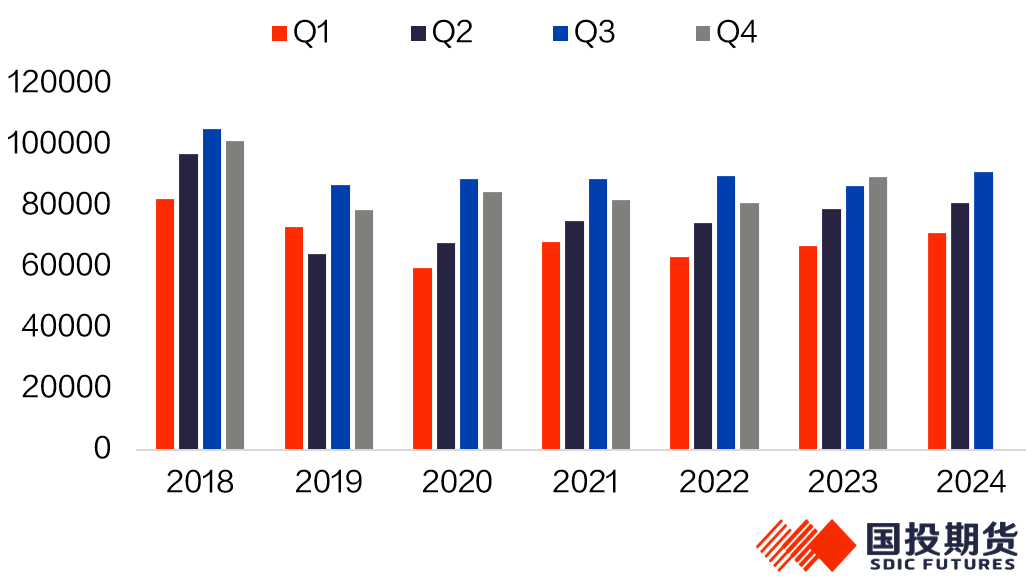

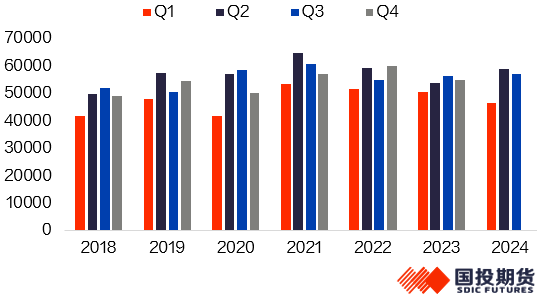

图1:淡水河谷分季度产量(千吨)

数据来源:Mysteel,国投期货整理

北部系统

三季度北部系统的产量同比增加190万吨,主要是由于S11D表现较好,其三季度产量同比增加270万吨至2210万吨。Serra Norte的季度产量同比小幅下降50万吨,与计划相一致。Ponta da Madeira港口的季度发运达5060万吨,创下2021年以来的季度新高,反应出生产运营稳定性的提升。

东南部系统

三季度东南部系统的产量同比增加360万吨,一方面是由于部分矿区的检修停工时间出现减少,另一方面则是由于Brucutu矿区产量的提升,该区域三个湿选生产线从去年以来开始逐步运行,并且第四个生产线也在9月份投入运行,本季度产量也创下Brucutu矿区自2019年以来的新高。

南部系统

三季度南部系统的产量同比减少90万吨,除了受到第三方采购量下滑的影响外,还和根据市场情况而降低高硅产品的产出有关。Vargem Grande 1号项目的湿法加工作业于9月开始投产,这将使Vargem Grande综合设施恢复大约1500万吨/年的铁矿石产量,并使平均铁品味提高约2%。

球团矿

球团矿的产量同比增加120万吨,达到了2018年以来的季度最高产量。这是由于Brucutu和Itabira矿山的球团矿原料供应增加,从而提高了Tubarão工厂的球团矿产量。

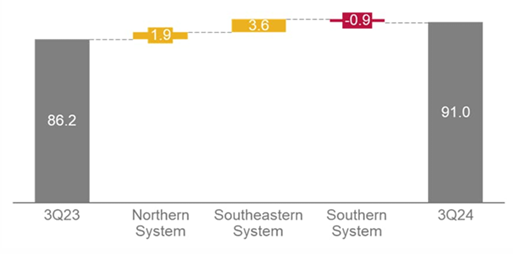

图2:淡水河谷产量变动分地区(百万吨)

数据来源:网络,国投期货整理

铁矿石销量同比去年增加了130万吨,总计8180万吨,其中球团矿销量增长18%。考虑到本季度球团矿产量的增加和需求的良好,球团矿的销量增长至1010万吨,同比增长18%,支撑整体铁矿石的销量达到8180万吨,同比增长2%。三季度库存增加了550万吨,主要是由于供应链中在途的货物,以及产量季节性的增长,这些库存将在第四季度转化为销量。

今年淡水河谷的铁矿石供应增长明显,目前进度完成情况较好,我们预计淡水河谷最终达到新产量指导目标上沿的概率较大,四季度除了产量预计维持高位外,销量在库存释放的情况下也将有增长的空间。

二、力拓

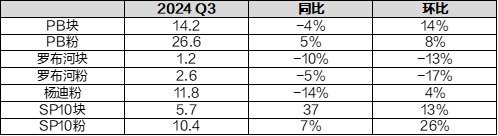

力拓三季度皮尔巴拉地区铁矿石的产量为8410万吨(100%权益),同比增长1%,环比增长6%,发运量为8450万吨(100%权益),同比增长1%,环比增长5%。IOC球团和精粉的产量为210万吨,同比下降11%,环比下降3%。力拓表示维持2024年发运指导目标不变(3.23-3.38亿吨),SP10的发运比例维持高位。

图3:力拓分季度产量(100%权益)(千吨)

数据来源:Mysteel,国投期货整理

力拓表示生产效率的提高继续抵消矿石枯竭的影响,力拓三季度发运量为8450万吨,同比增长1%,其中SP10占比达19%。三季度IOC产量同比大幅下降11%,这主要是由于7月中旬的森林火灾导致整个工厂停产11天。受此影响,力拓下调了球团和精粉的产量指导目标至910万至960万吨(之前为980万至1150万吨)。

分产品来看,三季度SP10粉的发运继续保持较快增速,PB粉的发运也出现正增长,而罗布河和杨迪粉均出现明显同比下滑。预计在替代项目交付之前,SP10产销将保持较高水平。

表2:力拓权益下的分品种发运(百万吨)

数据来源:网络,国投期货整理

未来产能规划方面,Western Range建设进度达到80%。力拓在三季度完成了自动驾驶卡车的调试等升级工作,目前正专注于其他的工厂设施建设工作,预计2025年将产出第一批铁矿石。此外皮尔巴拉地区的其他矿山产能置换项目,包括Hope Downs, Brockman 4, Greater Nammuldi 和 West Angelas也在继续推进。

几内亚地区的西芒杜铁矿预计在2025年将产出首批铁矿石,然后经过30个月以上的产能爬坡阶段后最终达到年产量6000万吨(力拓份额2700万吨)。力拓表示虽然本季度受到了降雨天气的影响,但进展仍在计划之中。加工厂的一些早期工作和非加工基础设施合同已在本期间授出,矿区的首次爆破活动也已进行。生产首批矿石所需的两台初始破碎机已经抵达几内亚。此外轨道、桥梁、隧道和港口等基础设施建设也在有序推进。

整体来看,力拓三季度产销出现改善,继续维持全年发运目标不变,我们预计最终能顺利达成。受火灾的影响,力拓小幅下调了加拿大IOC的产量指导目标。此外力拓在建产能规划较大并且完成进度良好,预计中长期将持续存在产能释放。

三、必和必拓

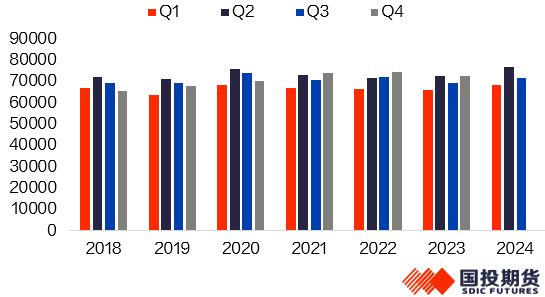

必和必拓西澳地区2024年三季度铁矿石的产量为6336万吨(100%权益下为7159万吨),同比增加2%,环比下降7%;销量为6341万吨(100%权益下为7154万吨),同比下降1%,环比下降6%。必和必拓维持2025财年西澳地区的产量指导目标2.5-2.6亿吨不变(100%权益下为2.82-2.94亿吨),以及Samarco的产量指导目标不变。

图4:BHP季度产量(100%权益)(千吨)

数据来源:Mysteel,国投期货整理

必和必拓表示三季度铁矿石产量同比增加了2%,这主要是由于PDP1项目使得整体供应链表现出色。随着2024财年South Flank项目的达产,皮尔巴拉中央枢纽(South Flank和Mining Area C)的产量出现了增加。必和必拓表示将继续推进铁路技术项目(RTP1),并预计2025财年的相关连接工作将出现增加。

三季度Samarco产量达130万吨,同比增加4%。产量增加主要是由于4号球团厂提前恢复了生产。必和必拓预计Samarco的第二座选矿厂将在2025财年第三季度上线,预计在2026财年能够完全达产,届时将把球团产能提高到1600万吨/年(100%权益)。

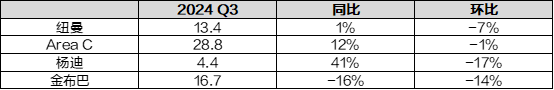

分品种来看,同比方面,三季度除了金布巴产量大幅下降外,其余品种均有不同程度的改善,其中杨迪粉增长较为明显;环比方面,各品种的产量均出现了下滑,其中杨迪和金布巴下滑幅度相对较大。

表3:BHP西澳权益的分品种产量(百万吨)

数据来源:网络,国投期货整理

整体来看,必和必拓三季度的生产环比二季度出现了下降,但同比来看仍有小幅增长,并且由于前期完成进度较好,所以全年完成指导目标的难度不大。

四、FMG

FMG 2024年三季度铁矿石的运量为4770万吨,同比增加4%,环比下降11%,矿石开采量为5710万吨,同比增加2%,环比下降3%。FMG报告中维持2025财年发运指导目标为1.9-2亿吨不变,其中铁桥项目预计将贡献500-900万吨(100%权益)。

图5:FMG分季度产量(千吨)

数据来源:Mysteel,国投期货整理

FMG表示三季度铁矿石发运量创下同期最高记录,强劲的运营表明公司有望实现全年指导目标。值得注意的是三季度FMG的发运包含了160万吨的铁桥项目产品,这超过了2024财年铁桥项目全年的发运量,表明FMG的新矿山项目也终于开始步入正轨。FMG在三季度产品的平均售价为83美元/干吨,大概为普氏62%指数均价的83%左右,铁桥项目由于品味较高,所以实现的销售价格达111美元/干吨,大概为普氏65%指数均价的97%左右。FMG本季度的C1成本上升至20.16美元/湿吨,这主要是由于剥采比的提高以及通货膨胀的压力。

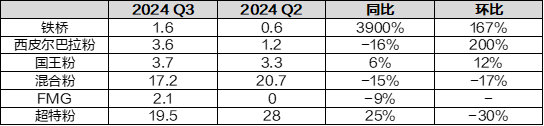

分品种来看,三季度铁桥项目的发运增加明显,而受前期火车脱轨和天气等因素的影响,FMG主流品种的产销结构出现阶段性波动,其中超特粉的发运出现同比大幅增长,但环比来看则有明显下滑,而混合粉则同比环比均出现回落,预计后期整体产品结构将逐步稳定。

表4:FMG分品种发运(百万吨)

数据来源:网络,国投期货整理

FMG三季度发运同比保持增长,铁桥项目的生产步入正常化后,将对FMG的供应形成有力支撑。我们预计FMG后期发运保持增长的概率较大,全年目标有望较好的完成。

五、总结

整体来看,三季度四大矿山供应增速相比二季度有所下滑。澳洲三大矿山表现稍差,供应出现环比季节性走弱,巴西淡水河谷则表现继续偏强。展望四季度,四大矿山将迎来传统发运旺季,但在全年产销目标完成进度较好的情况下,我们预计供应环比来看存在一定改善空间,但同比来看预计变化不大。